美国发债谋救市 中国央行“囚徒”困境

美国发债谋救市 中国央行“囚徒”困境

本报记者 王小明 深圳报道 2008-9-25 02:00:00

一份全球历史上规模最大的援救金融业方案似已板上钉钉。

9月23日,美联储与美国财政部联手抛出的7000亿美元华尔街拯救方案提交国会审议,在国会山的参议院辩论中,民主党尽管提出反对意见,但已仅限于救助的对象如何扩大至购房者债务等方面。而作为救助资金的来源,美国财政部已经提请国会批准将美国国债的发行额度上限从10.6万亿美元提升到11.3万亿美元。

显然,在扭转滑坡中的全球经济问题上,华尔街的银行家与美国的政客已把目标盯向外国的借款者。

紧随日本之后,中国是美国国债的第二大持有人。截至2008年中期,1.81万亿美元中国外汇储备中,美国国债的数目高达5000亿美元。

天文数字的救市计划,必将导致中国人民银行持有的美国国债面临贬值的潜在危情,这对已在过去数年金融改革中出资高企的中国央行而言,压力大增。

美国发债救市

美国国会预算办公室统计,美国的年均财政赤字将在2020 年前达到年均1万亿美元的规模。而中金公司在最新的报告中表示,“看来目前实现这个目标将可以提前10 年了”。

9月24日美东时间9:30,美联储主席伯南克与美国财政部长保尔森将前往参议院银行委员会面前作证,作证内容涉及美国信贷市场爆发的危机以及近期与政府资助实体、投资银行和其他金融机构有关的行动等等。此行的最终目的是推动参议院通过他们较早前抛出的7000亿美元银行救援方案。

中金公司认为,海外国债投资者的认可程度,在某种意义上成为7000亿救援方案最终能否实施的关键。如果没有外国投资人的响应,其结果将使美国成为第二个1990年的日本。

中金公司的一份分析报告称,只有在危机如此大幅爆发之时,国会里的那些并不怎么精通金融的议员们,才会因为更大的恐惧而最终放弃对于诸如“道德风险”和“政府社会主义化”的恐惧,大慷纳税人和外国借款人之慨,为私有的金融机构埋单,将私人债变成“国债”。

然而,对于美国政府而言,7000亿美元并不是一个小的数目。赶印钞票或是如何,必将成为7000亿就是方案通过后保尔森面临的又一选择题。

但这道题的答案上周美财政部向国会递交的一份申请中已露端倪。若这份申请通过,美国国债的发行额度上限被从10.6万亿美元提升到11.3万亿美元。

中金公司认为,相对于直接印美元,在目前的时点超量发国债是更好的方法。理由有两个。首先,当前市场避险情绪高涨,大量资金回流国债,因此短期内国债发行可能会有足够的市场需求;其次目前国债利率极低,上周3个月国债年化收益率甚至曾经跌至0.02%,而10年期国债收益率仅3.4%,这样政府可以用非常低廉的利息成本获得资金并且再度投放到市场中去,而不需要担心过高国债利率会对其他投资产品造成负面冲击。

由此,美国政府可以利用市场所作一个短期“对冲”动作,即把逃离其他投资品市场回流国债的资金,通过国家的有形的手再次导回到其他投资品尤其是房贷债券市场中去的方法。这其中最大的关键在于市场是否还有除了国债以外的避险渠道,尤其对于海外投资者而言,如果这种方式引发其对美元国债资产的风险厌恶和抛弃,则美国金融的整体风险将十分巨大。

于是,海外国债投资者的认可程度,在某种意义上成为7000亿救援方案最终能否实施的关键。

中金公司对持有美国国债海外主体的分析显示,日本虽然仍是第一大持有国,但是其总体持有量在不断的减持,而中国作为第二大持有国其总量在不断的上升,其他诸如南美虽然上半年持有量不断增加,但是一是其持有总量较小,二是其对于美国出口量正在下降,本身其购买美国国债的需求必然也将下降。而欧佩克国家也成为了美国国债的重要买家,这是由于石油是用美元结算的,因此欧佩克国家持有美元的数量在不断的上升。由于美国将石油交易用美元结算视作国家的根本利益,因此这种趋势短期内很难改变。

“归根结底,美国能够成功的摆脱债务危机,最终取决于全球其他国家是否愿意为美国分担一部分债务和实际损失。而对于全球其他国家而言,所得到的好处就是美国这个‘消费大客户’不会倒下,从而能够继续出口本国的商品,使得自身的就业和社会问题不至于恶化。”

因此,中国和欧佩克对于美国增发国债的态度最为关键。

中国央行资产负债日益严峻

然而,尽管新一轮美国国债发行工作尚未启动,美国财政部的官员还未来北京游说,但超量增发后带来的贬值压力,可能已经为手握天量美国债券的中国央行带来压力。

官方已披露的数据显示,截至2008年6月底,中国外汇储备总额已达1.81万亿美元,美国债券在其中占据半壁江山,达9220亿美元。而在这些美国债券中,美国国债与“两房”为代表的美国政府相关企业(GSE)债券,各有约5000亿美元和3400亿美元。

对于这些美元债券的风险,国泰君安证券的报告认为,“尽管两房债券获得暂时保障,但是美国7000亿美元的国债发行必将导致国债收益率下跌。”

在过去十多年中,中国央行一直在为金融改革的成本“埋单”,同时,金融系统的风险也压到央行身上。然而,连年的付出,也让央行的资产负债管理变得日益严峻。

根据国泰君安的统计,自上世纪90年代中期至今,央行累计发放的再贷款约有1.4万亿人民币(单位下同),其中国有银行改革剥离不良贷款1.2万亿,关闭金融机构(如倒闭的信托公司)耗资1400亿,后来又耗资数百亿关闭多家券商,并为农信社改革发行了再贷款性质的1680亿央票。

此外,为了对冲过剩的流动性,央行不断发行票据和调高准备金率,并通过强制结汇令外汇资产不断向央行集聚,由此承担了大量的利息成本和汇率损失。仅2003年-2008年6月,央票累计利息支出(包括已付和应付未付部分)高达5454亿,加上准备金项目累计支出利息2692亿,两项成本合计高达8146亿;而自2005年汇改至今,人民币累计升值15.8%,美元贬值导致损失数以千亿美元。

这些稳定行为的代价是,截至2008年7月,央行资产负债表中总资产膨胀到19.74万亿,自有资本却只有219.75亿。

这还没有考虑会计制度的影响。国泰君安表示,央行一直沿用历史成本法对各项资产进行记账,会计期末不计提减值准备,也不确认资产溢价,而由于央行资产中的外汇黄金、其他国外资产等具有较高市场敏感性,导致其实际价值与账面价值很可能不符。

国泰君安认为,解决当前央行的资产负债问题,无非两种方案,均有一定弊端。

其一,发行货币弥补亏损,但这必然导致通胀上升,之前的阿根廷银行的混乱已是明证。其二,则是以财政注资的形式,平衡央行资产负债,但该方案将降低央行的独立性,从而削弱货币政策的独立性。

据纽约时报9月8日报道,因中国央行在美国公债和抵押贷款市场的投资价值缩水,中国央行已经开始与财政部就充实其资本金的方式问题进行了会谈。

国泰君安表示,从长远来看,央行必须调整外汇储备结构,减少单一货币资产配置过多而导致的巨大汇率和投资风险。

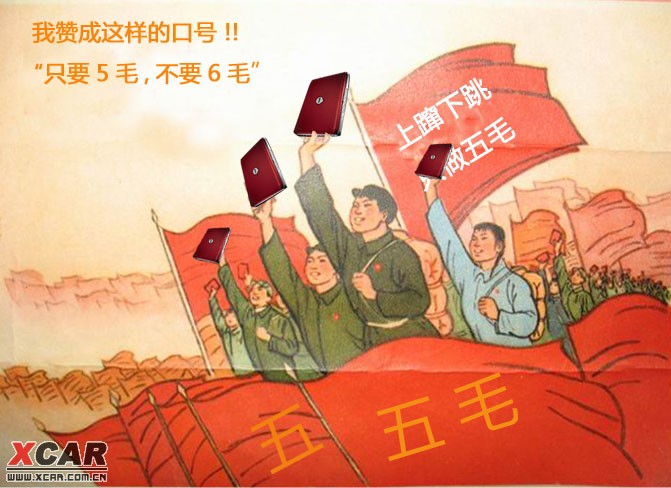

没错,俺就是传说中的网络特工——五毛党!彻头彻尾的“五毛党”,连ID都是!

也就是网上的国家罗汉,专门监视在基地有诬蔑党和国家言论的反动派,上级安排我们一天二十四小时盯着,一定要抓几个“涉嫌颠覆国家政权”的人以儆效尤。